Medidas tardías para la calma financiera

“Pero lamentablemente estas respuestas llegan tarde, una vez que el dólar ya subió más de un 10% en menos de diez días, los bonos soberanos se hundieron hasta alcanzar paridades del 25%, el riesgo país trepó hasta los 2.125 puntos básicos, y huyeron de los Fondos Comunes de Inversión de renta fija en moneda local unos 237.700 millones de pesos”, afirma el análisis de Invercq Consulting.

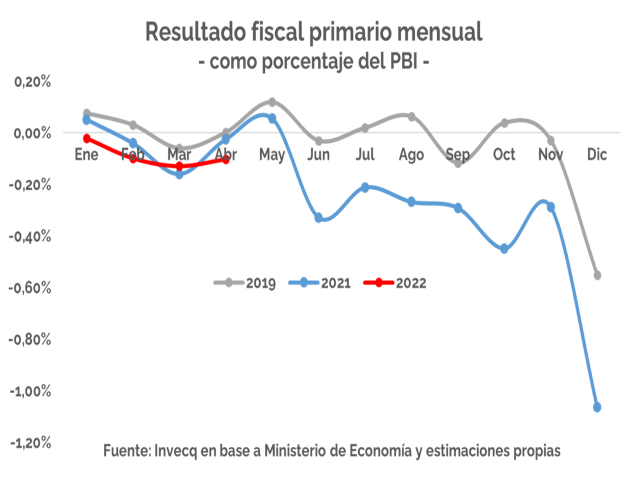

Una de las principales medidas tomadas fue la firma del decreto para actualizar el presupuesto 2022, aquel que fuera rechazado en diciembre del año pasado. En el mismo se vuelve a reafirmar el objetivo de 2,5% de déficit fiscal primario para fin de año, manteniendo lo que ya se venía trabajando en línea con el acuerdo firmado con el FMI. Sin embargo, el análisis de la dinámica que viene tomando el gasto en los primeros meses del año así como de su evolución esperada, comparado con el crecimiento observado y proyectado de la actividad económica, deja en evidencia que cumplir tal meta será cuanto menos desafiante.

El déficit acumulado del primer cuatrimestre se incrementó casi 3,5 veces respecto al mismo período del año anterior, y el gasto primario lleva siete meses aumentando a un ritmo muy superior a la inflación. Combinado con un crecimiento económico que ya muestra señales de desaceleración y será apenas cercano al 3% este año, es difícil que se pueda mejorar la marca del 2021, cuando el déficit fiscal alcanzó el 3% del PBI.

Por el lado energético también se dio a conocer una medida tan esperada como dilatada. La reducción propuesta en los subsidios puede traer un alivio fiscal considerable, dado que este concepto implicó, junto con los subsidios al transporte, el 14% del gasto primario en los primeros cuatro meses del año. Sin embargo, resulta difícil estimar el impacto que esta medida tendrá sobre las arcas estatales dada la vaga y escasa información difundida hasta el momento. No se sabe a ciencia cierta sobre qué usuarios recaerá la reducción en la asistencia estatal, aunque sí se conoce que aproximadamente el 90% de las personas no recibirán mayores aumentos en sus tarifas en lo que resta del año más allá de los que sufrieron hasta el mes de junio.

En el plano monetario, el Banco Central decidió un aumento de 300 puntos básicos para la tasa de política monetaria, en una nueva reacción tardía forzada por el contexto y el mercado. Ante este ajuste, la tasa de Leliqs se encuentra actualmente en 66% efectiva anual, y quedaría fácilmente en terreno negativo en términos reales si la inflación no desciende del 4,5% mensual en promedio, algo difícil de alcanzar por el momento.

Adicionalmente, el accionar de la autoridad monetaria se trasladó también hacia las tasas privadas, imponiendo un piso de 53% nominal anual para los plazos fijos a 30 días y por un máximo de 10 millones de pesos, y del 50% para el resto. Nuevamente, esta suba así como también las que tuvieron lugar previamente en el año, poca efectividad han tenido en dinamizar el ahorro en pesos, siendo que este se ve impulsado casi exclusivamente por los instrumentos atados a la inflación. De esta manera, no sorprende que los préstamos en pesos al sector privado acumularon su cuarta contracción mensual en lo que va del año en términos reales, y sufren una caída del 0,3% interanual a precios constantes.

Por el lado del Ministerio de Economía, esta semana logró atravesar la primera prueba con miras a recomponer el mercado local de deuda, luego del stress sufrido diez días atrás. Como era de esperarse, esta recomposición fue costosa y refleja que el mercado aun permanece con dudas. EL BCRA tuvo que asistir al tesoro con compras en el mercado secundario los días previos a la licitación del 14 de junio, para reducir el rendimiento de los bonos, y Guzmán debió elevar las tasas ofrecidas, como el caso de la Ledes que trepó más de dos puntos porcentuales, o los bonos CER que retornaron al plano positivo ofreciendo retornos de entre 2% y 3% anual sobre la inflación. Sin embargo, esta ronda implicaba solamente vencimientos por 11.000 millones de pesos, mientras que el verdadero desafío será a fines de junio, cuando el Tesoro deba refinanciar aproximadamente 600.000 millones de pesos.