La vuelta del crédito, una buena noticia para el sector

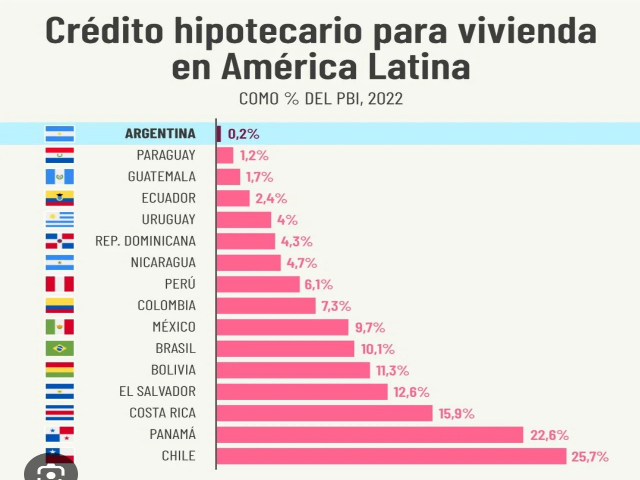

“El anuncio de nuevas líneas de crédito hipotecario es una noticia muy bienvenida en nuestro sector. Hacía falta que volviera el crédito hipotecario para que nuestro mercado se normalice y se ponga en línea con lo que ocurre en la región. Todos los países de Latinoamérica tienen este tipo de préstamos, con excepción de muy pocos casos como era el de Argentina”, señaló Damián Tabakman, presidente de la Cámara Empresaria de Desarrolladores Urbanos (CEDU). Respecto a que otros bancos anuncien también líneas de financiación, expresó: “Hay que entenderlo como un proceso que recién empieza. Ojalá los demás bancos acompañen pronto esta medida. Con esta herramienta disponible, con el enorme déficit habitacional del país, la dinámica de la construcción privada en Argentina podría ser extraordinaria; aumentaría la demanda, florecerían proyectos orientados a la clase media y el mercado se normalizaría”.

Los créditos hipotecarios son una pieza clave en la estructura financiera de cualquier país, ya que permiten a las personas adquirir propiedades sin tener que desembolsar la totalidad del valor de forma inmediata. “Esta modalidad de financiamiento a largo plazo brinda oportunidades para que individuos y familias puedan alcanzar el sueño de tener una vivienda propia, al tiempo que dinamiza el mercado inmobiliario y contribuye al desarrollo económico”, señala Mali Vázquez, directora ejecutiva de la CEDU. Y agrega que la disponibilidad de créditos hipotecarios adecuados y accesibles es un factor determinante para fomentar la inversión en bienes raíces, impulsar el crecimiento económico y mejorar la calidad de vida de la población en general”.

El presidente de la Asociación de Empresarios de la Vivienda, Carlos Spina, consideró: “Celebramos la reapertura de créditos hipotecarios, tanto de bancos públicos como privados. Esperemos que la inflación siga descendiendo, de manera de hacer más asequible la vivienda para todos”.

Por su parte Iván Ginevra, presidente de la Cámara Inmobiliaria Argentina, sostuvo que “es una señal positiva, esperamos que los otros bancos empiecen a replicarlos porque son fundamentales para la reactivación del sector. La demanda potencial que existe podría encontrar un aliciente fundamental en este instrumento”.

Los desarrolladores también tienen una visión optimista. Alex Sakkal, Co-Founder & CCO de Nómada, destaca: “Como desarrolladores inmobiliarios, observamos con gran interés la posibilidad de un resurgimiento del crédito hipotecario, el cual podría impulsar significativamente la demanda en el sector. Sin embargo, somos conscientes de que este fenómeno está sujeto a una serie de factores macroeconómicos que están fuera de nuestro control”. Y añade: “En este contexto, nuestra prioridad es asegurarnos de que nuestra empresa y proyectos estén plenamente preparados para aprovechar esta oportunidad, en caso de que se materialice”.

Sebastián Wierzba, fundador y director en WGW Desarrollos señala: “Por más que es muy reciente y hay que entender bien el alcance, sin duda alguna, la sola mención de la palabra “crédito” en nuestra industria despierta la esperanza de volver a niveles de movimiento mucho mayores para nosotros los desarrolladores, abriendo a la vez una posibilidad única de acceso a la vivienda de cara a los clientes”.

UN ANÁLISIS

Mario Gómez, titular de Le Bleu Negocios Inmobiliarios, tras considerar que es una excelente noticia, reflexiona que “ La ventaja es que al ser en UVAS es mucho más accesible. Obviamente, lo que tiene que tener muy claro el que se endeuda es que el capital que le debe al banco también va creciendo día a día al ritmo de crecimiento de las UVAS.

El hecho de que sea sobre la base de una moneda dura (los UVAS) y que permita un plazo de hasta 30 años, favorece que más personas puedan acceder, con una tasa fija del 8,5% anual sobre la base de esa moneda.

Supongamos que la persona toma un crédito de $ 50.000.000 (que se podrán cambiar a dólares -cotización dólar MEP- para satisfacer las expectativas del vendedor del inmueble de cobrar en esa moneda) a 30 años, va a tener que pagar una cuota inicial de aproximadamente $ 250.000 y demostrar ingresos por $ 1.000.000 (la relación cuota/ingreso es del 25%). Una alternativa existente en el mercado sería tomar un crédito en el Banco Provincia (con tasa variable en pesos y plazo de 20 años). Por cada millón de pesos que se toma por esa línea se paga una cuota de $ 57.000. Por lo tanto, alguien que toma $ 50.000.000 tendría que abonar una cuota de $ 2.850.000 que lo hace inaccesible para cualquier comprador que quiera sacar un crédito de esa magnitud. La diferencia entre ambos sistemas de crédito reside en el hecho de que uno es en moneda dura (UVAS) con una tasa menor y el otro en pesos con una tasa que trata de cubrir tanto el interés real como la tasa de inflación.

Por otro lado, otra noticia favorable es que financia hasta el 80% del valor del inmueble, una relación Loan to Value que era incluso infrecuente en la época que había crédito fluido en el mercado”.